譲渡所得とは、不動産や株式などの資産譲渡によって発生する所得のことです。譲渡所得の中には課税対象となる資産とならない資産があり、さらに税額の計算方法も所有期間や資産の種類によって異なります。特別控除の対象となるケースもあるため、納税する際は事前の調査が必要です。

この記事では、「初めて資産を譲渡した」「社内に経理のノウハウがない」という企業の担当者向けに、譲渡所得の課税分類や税額の計算方法、確定申告の方法などについて解説します。

なお、本記事で紹介している会計ソフトはアフィリエイト広告の出稿を受けています。

譲渡所得とは?

譲渡所得とは、保有資産を譲渡した際に発生する所得を指します。経済的な価値を持つ保有資産の所有権が移った際、有償・無償を問わず資産の譲渡が行われたとみなされます。

▼譲渡所得に該当する資産の例

|

通常の売買に加えて、交換や競売、公売、代物弁済、財産分与、収用、法人に対する現物出資なども譲渡所得の対象です。保有資産の譲渡は、個人間、法人間、個人と法人間のパターンで実施されます。

資産とは何を指すのか

資産とは、個人や企業が所有する財産の総称です。個人や企業の所有財産の中から、土地や借地権、建物、株式、金地金など幅広いものが譲渡所得の対象になります。

資産は、大きく以下の2つに分類できます。

- 固定資産:長期保有を目的とした資産

- 流動資産:1年以内の現金化を目的とした資産

固定資産とは、短期的には現金化せず長期間の保有や利用を目的とした資産のことです。具体的には土地や建物、機械装置、車、ソフトウェアなどが該当します。固定資産はさらに以下の3つに分類できます。

▼固定資産の分類

| 種類 | 該当する具体例 |

| 有形固定資産 | 形を持っており目に見える資産のことです。土地や建物、機械装置、車、船舶、工具、骨董品、事務機器などが該当します。 |

| 無形固定資産 | 形を持たず目には見えない資産のことです。特許権や借地権、商標権、ソフトウェア、営業権、電話加入権などが該当します。 |

| 投資その他の資産 | 有形・無形のいずれにも該当しない資産のことです。投資有価証券や長期貸付金、関連企業への株式、オフィスの敷金および礼金などが該当します。 |

一方の流動資産とは、1年以内に現金化できる資産のことです。具体的には、預貯金や商品、売掛金、受取手形、短期貸付金、前払い費用、貸倒引当金などが該当します。

このような資産を譲渡した場合、内容によっては譲渡所得が発生し、納税義務が発生するため注意が必要です。

譲渡所得が発生する資産

譲渡所得を得た場合には確定申告が必要になります。先ほども解説したように、譲渡所得が発生する資産は以下の通りです。

▼譲渡所得に該当する資産の例

|

ただし資産譲渡による所得であっても、次の項目は譲渡所得ではなく、事業所得・雑所得・山林所得として課税されます。

▼譲渡所得以外として扱う項目

|

詳細については、国税庁「No.3105 譲渡所得の対象となる資産と課税方法」をご確認ください。

譲渡所得は課税対象?

譲渡所得では所得税に加えて、必要に応じて消費税が課税される場合もあります。

消費税が課税される場合

課税事業者が、事業運営のために対価を得て資産を譲渡した場合、消費税および地方消費税が課税されます。課税事業者とは、消費税の納税義務がある事業者のことです。基準期間の課税売上高が1,000万円を超えると課税事業者になります。

国税庁「消費税課税事業者届出書」によると、基準期間は個人と法人で以下のように異なっています。

- 個人:前々年

- 法人:前々事業年度

ただし、次のケースに該当する場合は消費税および地方消費税は課されません。

▼消費税の課税対象外となるケース

|

免税事業者とは、上記の基準期間における課税売上高が1,000万円以下の事業者のことです。消費税等の課税義務はありません。

生活用の資産とは、家具や衣服、居住に必要な土地・建物など、通常の生活で必要とみなされるものを指します。生活用の資産を譲渡しても消費税等は課税されません。

所得税が課税される場合

上記の「譲渡所得が発生する資産」で紹介した資産を譲渡された場合には、所得税が課税されますが、所得税が課税されない譲渡所得もあります。

▼所得税の課税対象とならない譲渡所得

|

詳細については、国税庁「No.3105 譲渡所得の対象となる資産と課税方法」でも確認できます。

譲渡所得の課税方法

譲渡所得の課税方法は、譲渡された資産の種類によって以下のように異なります。

▼譲渡所得の課税方法の違い

| 総合課税 | 事業所得や給与所得、不動産所得、雑所得などの所得と合算して税額を計算し支払う方法です。土地や建物、株式以外の資産は総合課税となります。 |

| 分離課税 | 事業所得や給与所得、不動産所得、雑所得など他の所得と分離させ、各所得の税率に応じた税額を計算し支払う方法です。土地や建物、株式を譲渡した場合は分離課税となります。 |

各課税方法における、具体的な譲渡資産の種類は以下の通りです。

| 課税方法 | 該当する譲渡資産の種類 |

| 総合課税 |

|

| 分離課税(土地建物等) |

|

| 分離課税(株式等) | 「ゴルフ会員権の譲渡に類似するもの」「短期所有土地の譲渡に類似するもの」以外の株式等に係る譲渡 |

| 分離課税(先物取引等) |

|

総合課税

総合課税では、事業所得や給与所得、不動産所得、雑所得などの所得と合算して税額を計算し支払います。総合課税は、所有期間によって税額の計算方法が異なります。

総合課税の税区分

総合課税の区分は、資産の取得から売却までの所有期間を基準として、以下の2種類に分けられます。

- 総合短期譲渡所得:所有期間が5年以内

- 総合長期譲渡所得:所有期間が5年を超える

ただし、次に該当する場合は所有期間が5年以内であっても、総合長期譲渡所得とみなされます。

- 自身の研究による特許権や実用新案権などの工業所有権

- 自身の育成による育成者権

- 自身が著作した著作権

- 自身が発見した鉱山などの採掘権

- 配偶者居住権の取得日からの所有期間は5年以内だが、被相続人が配偶者居住権の対象である建物を取得した日から所有期間が5年を超える場合

- 配偶者敷地利用権の取得日からの所有期間は5年以内だが、被相続人が配偶者居住権の対象である建物の敷地に使われる土地等を取得した日からの所有期間が5年を超える場合

計算方法

総合課税の譲渡所得は、次のように計算されます。

▼総合課税の譲渡所得金額の計算式

| 譲渡価額-(取得費+譲渡費用)-特別控除50万円 |

特別控除については、該当年の短期譲渡益と長期譲渡益の合計額に対して50万円です。短期・長期、それぞれで譲渡益がある場合は、先に短期譲渡益から控除し、控除しきれなかった分を長期譲渡益から差し引きます。

また、総合課税の対象となる金額は、総合短期譲渡所得であれば全額ですが、総合長期譲渡所得の場合には、上記の計算結果の半額です。所有期間によって、譲渡所得にかかる税額が異なるため、所有期間が5年経過したあとに譲渡したほうが節税になるといえます。

なお、上記の計算式の単語の意味はそれぞれ以下の通りです。

| 譲渡価額 | 資産売却時の収入額のことです。売却の対価として受け取った現金や不動産、株式などの時価が該当します。 |

| 取得費 | 資産の取得時にかかった購入代金や手数料、設備費、購入後の改良費などです。取得費が不明な場合は、概算取得費として譲渡価額の5%で計算します。建物や機械、車両、ソフトウェア、特許権など、時間経過に伴い価値が減少する資産については減価償却を行い、年数に応じて減価償却費相当額を控除できます。 |

| 譲渡費用 | 仲介手数料や印紙税、運搬費、建物の取り壊し費用など、資産売却のためにかかった費用のことです。 |

分離課税

分離課税では、事業所得や給与所得、不動産所得、雑所得など他の所得と分離させて各所得の税率に応じた税額を計算して支払います。分離課税も総合課税と同様に、所有する期間によって税額の計算方法が異なります。

分離課税の税区分

分離課税の区分は、土地や建物の取得日からの所有期間を基準として、以下の2種類に分けられます。

- 分離短期譲渡所得:譲渡した年の1月1日における所有期間が5年以下

- 分離長期譲渡所得:譲渡した年の1月1日における所有期間が5年を超える

相続や贈与で取得した場合、原則として被相続人や贈与者の取得日を起点として計算します。

計算方法

分離課税の譲渡所得は、次のように計算されます。

▼分離課税の譲渡所得金額の計算式

| 譲渡価額-(取得費+譲渡費用)-定められた特別控除 |

特別控除が行われるのは次のケースが挙げられます。

| 特別控除が行われるケース | 控除額 |

| 収用等によって土地や建物を譲渡した | 5,000万円 |

| マイホームを譲渡した | 3,000万円 |

| 特定土地区画整理事業等のために土地等を譲渡した | 2,000万円 |

| 特定住宅地造成事業等のために土地等を譲渡した | 1,500万円 |

| 平成21年および22年に取得した土地等を譲渡した | 1,000万円 |

| 農地保有の合理化等のために農地等を譲渡した | 800万円 |

| 低未利用土地等を譲渡した | 100万円 |

上記の計算式で譲渡所得金額を計算したら、所有期間に応じて税額を算出します。

| 分離短期譲渡所得 | 課税短期譲渡所得金額×30%(+住民税9%) |

| 分離長期譲渡所得 | 課税長期譲渡所得金額×15%(+住民税5%) |

また、譲渡所得は損益通算の対象となります。損益通算とは、所得金額の計算時に損失が発生した場合、譲渡益など一定の利益の中から損失を差し引く制度のことです。

例えば、株式投資を行って配当利益が出た場合、本来は利益全体に税金がかかりますが、損益通算によって利益から損失を差し引くことで、一定の納税額を減らせます。

ただし損益通算の対象外となる損失もあるので、次の場合は注意しましょう。

- 譲渡所得・不動産所得・事業所得・山林所得以外の所得による損失

- 生活に必要ではないとみなされた資産(趣味や娯楽目的で保有する資産など)による損失

- 生活に必要な資産による損失(譲渡益自体が非課税のため損失もなかったものとして扱われる)

- (分離課税譲渡所得の場合)特定居住用資産の譲渡損失などの一定のもの以外の損失

譲渡所得は節税できる?

譲渡所得は、保有資産を譲渡した際に所得が発生した場合、いわゆる譲渡によって利益が出た場合に課税されます。つまり、譲渡によって発生した利益が「資産取得価額と同じ」あるいは「資産取得価額よりも低い金額」の場合は譲渡所得が発生しないため課税もされません。

そのため、譲渡利益の扱い方で、節税につながります。

具体的な節税方法としては、損益通算の利用がおすすめです。譲渡所得(株式等を除く)の計算結果がマイナスになった場合、分離課税内(短期と長期)・総合課税内(短期と長期)のそれぞれで損益通算が可能です。損益通算によって課税対象となる利益額を減らせるため、節税につながります。

ただし、別荘などの生活に通常必要ではない資産や生活用資産などから生じた損失は、損益通算の対象となりません。

確定申告の方法

譲渡所得があった場合には、確定申告で納税する必要があります。確定申告は、毎年2月16日〜3月15日までの間に国税庁のホームページあるいは税務署で行ってください。

国税庁のホームページで行う場合

国税庁「確定申告書等作成コーナー」にアクセスして、表示される手順に従って確定申告を行います。国税庁が公表している「譲渡所得の申告のしかた」を参照すると手続きがスムーズです。画面の案内に従って金額を入力すれば、付表や明細書などを自動で作成できます。自宅から作成できるため、税務署へ行く時間を節約したい方におすすめです。

作成した書類は、e-Tax・郵送・持参のいずれかで提出します。e-Taxで提出すると青色申告控除額が最大65万円まで増えるため、積極的に活用することをおすすめします。

税務署で行う場合

書類作成に不安がある方は、税務署を訪れて手書きで作成することもできます。手間と時間はかかりますが、職員にわからない点を質問しながら書類を作成できます。

会計業務を効率化するなら会計ソフトの導入が効果的|おすすめの会計ソフトを紹介

譲渡所得は、所有期間や保有財産の種類によって税額の計算方法などが異なります。区分も複雑なため、税務知識が不十分な状態で確定申告などの経理業務を行うとミスを起こす懸念があります。

社内に会計・経理業務の知見がない企業であれば、会計ソフトの導入がおすすめです。会計ソフトがあれば、金額を入力するだけで譲渡所得も含めて自動で納税額を計算してくれます。インボイスや電子帳簿保存法など法改正への対応も自動でアップデートしてくれるため、経理業務にかかる工数も削減できます。

今回は、初めて導入する会計ソフトとしておすすめの代表的な3つの製品を紹介します。

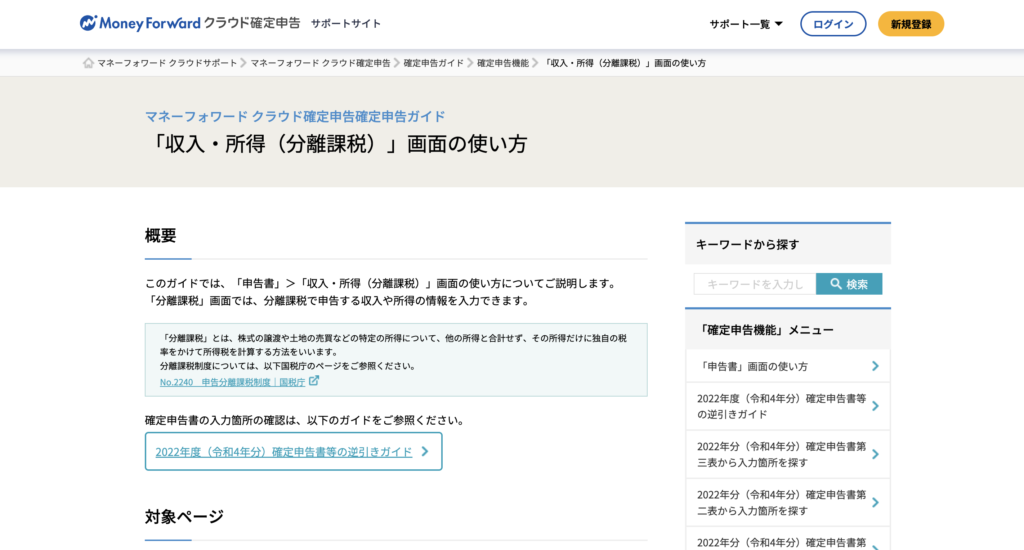

マネーフォワードクラウド会計

マネーフォワードクラウド会計とは、株式会社マネーフォワードが提供する会計ソフトです。2020年時点でサービス継続率99%という高い満足度を誇ります。

会社規模に応じた2つのサービスがあるため、自社の状況に合わせて選択・導入できます。

- 個人事業主や副業の方向け:マネーフォワードクラウド確定申告

- IPO準備や中堅〜上場企業向け:マネーフォワード クラウド会計Plus

マネーフォワードクラウド会計では、譲渡所得の申告書記入方法について、分離課税・総合課税に分けて丁寧に解説しています。「どのような状態ならどこに記入すればよいのか」という点について、画像付きで理解できるため、初めて譲渡所得の確定申告を行う方でも安心です。

料金は以下の通りです。

| プラン名 | 月額料金(税込) | 主な機能 |

| スモールビジネス | 3,980円(年額プランの場合は2,980円) | 決算書の作成部門登録(2部門まで) |

| ビジネス | 5,980円(年額プランの場合は4,980円) | 決算書の作成部門登録(無制限)消費税申告 |

| マネーフォワードクラウド会計Plus | 要見積もり | ログ機能仕訳承認機能月次締め機能 |

マネーフォワードクラウド会計の詳しい機能や評判については「マネーフォワードクラウド会計の実際の評判は?特徴も簡単に説明!」をご覧ください。

弥生会計オンライン

弥生会計オンラインは、弥生株式会社が提供する会計ソフトです。どのプランを選んでも、最初の1年間は無料で全機能を利用することができます。スタートアップ企業など、なるべくコストを抑えたい企業にぴったりです。

また、請求書作成ツールのMISOCAや給与計算ソフトである給与明細Nextも、初年度は無料で利用できます。

弥生会計オンラインでは、以下のように「土地や建物の譲渡所得」「株式の譲渡所得と申告分離課税の配当所得」など、細かいパターンごとで記入方法について解説しています。

【弥生製品サポート】

【弥生製品サポート】

さまざまな疑問を想定して丁寧に解説されているため、譲渡所得の確定申告で不明点があっても安心して理解することができます。

料金プランは以下の3つです。

| プラン名 | 年額料金(税込) | 代表的な機能 |

| セルフプラン | 初年度:無料2年目以降:26,000円 | 取引入力領収書やレシートの自動仕訳銀行口座やクレジットカードなどとの連携決算書類の作成および出力WebFAQ |

| ベーシックプラン | 初年度:無料2年目以降:35,200円 | 取引入力領収書やレシートの自動仕訳銀行口座やクレジットカードなどとの連携決算書類の作成および出力WebFAQ仕訳相談経理業務相談 |

弥生会計オンラインの詳しい機能や評判については「弥生会計の評判は?特徴や導入に向いている人も紹介」をご覧ください。

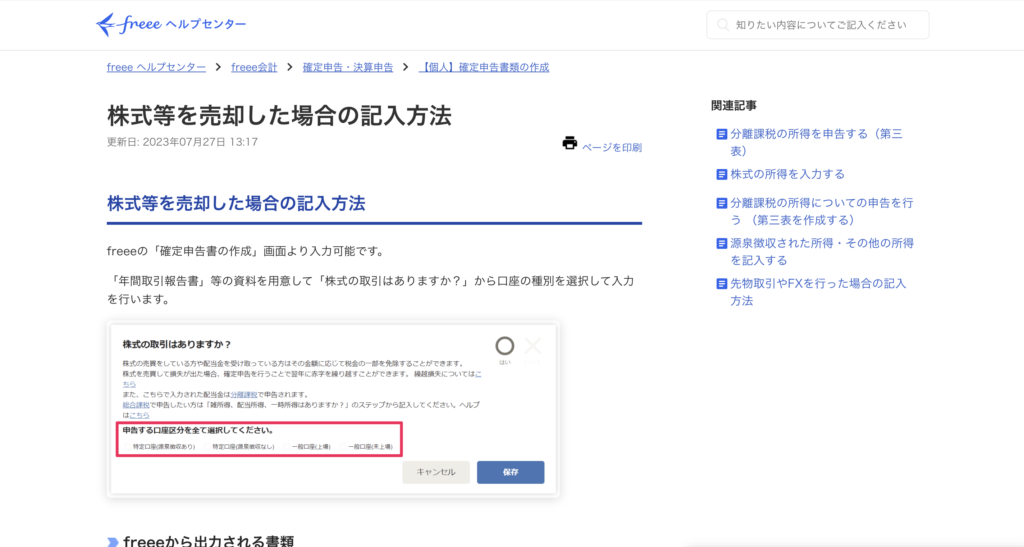

freee会計

freee会計とは、freee株式会社が提供する会計ソフトです。個人事業主から中規模法人まで、幅広い規模の企業で導入できます。

【freee会計】

人事労務や販売管理、工数管理、福利厚生などのさまざまな製品を組み合わせられるので、企業規模や業種も考慮し、自社の事業成長に合わせて自由度高く導入できる点がおすすめです。

freee会計でも、譲渡所得を含めてパターン別に確定申告書類の作成方法を解説しています。

さらにfreeeでは、会計ソフトに関して十分な知識を持つ会計事務所を独自の「アドバイザー」として認定しています。アドバイザーに認定された会計事務所に対して、freee会計を使って疑問が出てきた場合にすぐ質問することができます。

料金は以下の通りです。今回は「20名以下の中小企業向けプラン」を紹介します。

| プラン名 | 月額料金(税込) | 主な機能 |

| ミニマム | 2,680円(年額プランの場合は1,980円) | 明細自動記帳OCR機能請求書や見積書の作成など |

| ベーシック | 5,280円(年額プランの場合は3,980円) | 明細自動記帳OCR機能請求書や見積書の作成経費精算収益費用レポートの出力など |

| プロフェッショナル | 47,760円(年額プランの場合は39,800円) | 明細自動記帳OCR機能請求書や見積書の作成経費精算収益費用レポートの出力ワークフロー作成予実管理など |

freee会計の詳しい機能や評判については「freee会計の評判は?会計ソフトの比較に役立つ機能や料金を詳しく紹介!」をご覧ください。

まとめ|正確な会計処理をするには会計ソフトの利用が効果的

譲渡所得は所得税の課税対象となるため、確定申告が必要です。売上高によっては消費税の納税義務も発生します。

譲渡所得の税額は保有資産の種類や所有期間などによって異なるため、複雑だと言えます。とくに、専門知識を有するメンバーが社内にないスタートアップ企業では、正しく納税額を算出できず再計算の手間が発生するなどのトラブルの原因となることもあります。

資産の種類や所有期間を確認しながら、今回ご紹介した会計ソフトを活用して正しく納税することが大切です。

-375x197.png)