インボイス制度とは、消費税の仕込税額控除の方式のことです。2023年10月から導入されたことで、多くの事業者の会計業務に影響を与えています。運用が開始した現在でも、インボイス制度の導入前後の変更点や対応のポイントなどで悩む方も多いのではないでしょうか。

今回の記事では、インボイス制度開始による会計業務の変更点や具体的な対応方法を解説します。インボイス制度に対応できる会計ソフトも紹介しているため、会計業務を効率化したい方は参考にしてみてください。

インボイス制度とは消費税の仕込税額控除方式

インボイス制度とは、消費税の仕込税額控除の方式のことです。2023年10月1日から開始されており、正式名称は「適格請求書等保存方式」と呼ばれます。売り手(受注側)が買い手(発注側)に適格請求書(インボイス)を発行し、正確な適用税率や消費税額などを伝えることで、買い手は消費税の仕入額控除を適用できるものです。

ただ、買い手が消費税の仕入額控除を適用するには、売り手から登録番号や適用税率などを記載したインボイスを受け取ることが必要です。このインボイスを売り手が発行するには、消費税の課税事業者となり適格請求書発行事業者として登録しなければなりません。

インボイス制度導入による2つの変更点

上記のインボイス制度が導入されたことで、以下の2点が変更となりました。

- 仕込税額控除の適用条件が変わる

- 請求書の書式が変わる

仕込税額控除の適用条件が変わる

インボイスの導入によって、仕入税額控除の適用条件が変更されました。「仕入税額控除」とは、事業者が納付する消費税額を算出する際に、自社の売上にかかる消費税額から仕入れなどの経費にかかった消費税額を差し引くことです。仕入額控除を行うことで、仕入れにかかった消費税は、事業者がすでに納めたものとして扱われるため、消費税の二重納付を防止できます。

この仕入税額控除を実施するには、買い手が売り手のインボイスを保存する必要があります。売り手のインボイスを保管していなければ、該当の取引は仕込税額控除の対象から外されて、買い手側の消費税納付に関する負担が増えます。具体的な消費税納付の計算式は、以下の通りです。

| インボイスを保存している場合 買い手の消費税納付額=売上時に自社が受け取った消費税額ー仕入れや経費などでかかった消費税額 |

| インボイスを保存していない場合 買い手の消費税納付額=売上時に自社が受け取った消費税額 *インボイス制度導入後の一定期間は「納付消費税額の軽減措置」が適用される |

従来、課税売上1,000万円以下の事業者は「免税事業者」として扱われており、売り手が免税事業者であれば、買い手にインボイスを保管する義務はありませんでした。しかし2023年10月1日からのインボイス制度導入に伴い、買い手が仕入税額控除を行うには、売り手の課税売上が1,000万円以下でもインボイスの発行が必要となったのです。

請求書の書式が変わる

インボイス制度の導入によって、請求書の書式が変更されます。一般的に利用されている請求書は「区分請求書」と呼ばれるものです。しかしインボイス制度導入後は、区分請求書から「適格請求書」に変更する必要があります。区分請求書から適格請求書への変更によって、請求書発行者の登録番号や適用税率などの追記が求められるようになりました。

| 区分請求書の記載内容 | 適格請求書の記載内容 |

|

【新たに記載が必要となった項目】 |

参考:国税庁|「適格請求書等保存方式の概要」

上記すべての項目が記載されていなければ「適格請求書」として認められません。インボイスの記載内容についてより詳しく知りたい場合は、国税庁「適格請求書等保存方式の概要」をご覧ください。

インボイス制度への対応方法は?

2023年10月1日からのインボイス制度導入に伴い、売り手と買い手の双方に対応が求められるようになりました。例えば、売り手はインボイスの交付が必要になり、買い手は仕入税額控除を適用するために、インボイスの保存が必要になりました。また、課税事業者か免税事業者かによっても対応が変わります。

▼インボイス制度への対応方法4パターン

| 課税事業者の場合 | 免税事業者の場合 | |

| 売り手 |

|

|

| 買い手 |

|

|

まずは自身がどのパターンに当てはまるか確認した上で、4パターンごとに適切に対応しなければなりません。以下に、4パターンごとの対応方法を解説します。

課税事業者の場合

課税事業者の場合は、売り手と買い手で以下のように対応が異なります。

売り手側の対応

売り手側(受注側)とは、インボイスを発行する立場にある事業者を指します。インボイスを発行するには、まず適格請求書発行事業者に登録しなければなりません。適格請求書発行事業者に登録することで、インボイス発行に必要な登録番号などが交付されます。

2023年10月1日から適格請求書発行事業者として登録する場合は、2023年9月30日までの申請が必要でした。現在は2023年9月30日を過ぎているため、適格請求書発行事業者に申請しても、登録番号の交付や適用まで約1ヶ月かかるため注意しなければなりません。

また、適格請求書発行事業者として登録したら、買い手に対するインボイスの発行や保存を行います。インボイスを発行する際は、以下の記載項目をすべて満たしているか必ず確認してください。

▼インボイスの記載項目

|

その際、発行したインボイスに不備があると、買い手から再発行を依頼されるなど、事務作業の手間が増えます。また、インボイス発行後は控えを7年間保存する義務が発生するため、保存体制の整備も必要です。ただ、過去に書類の写しを紙や電子データで保存している企業は特別にインボイスの控えを保存する仕組みを作る必要はなく、従来通りの方法で保管して構いません。

買い手側の対応

「買い手側(発注側)」とは、インボイスを受領する立場にある事業者を指します。

買い手側は、取引先である売り手からインボイスを発行してもらわなければ、仕込税額控除が適用されません。売り手が課税事業者である場合、インボイスが必要な取引かどうかを確認しておきます。例えば、3万円未満の運賃や卸売市場で行われる生鮮食料品等の販売などのように、インボイスが不要なケースもあります。併せて、売り手から受け取ったインボイスに不備がないかを確認し、不備があれば再発行を依頼してください。

また、買い手も売り手から受領したインボイスを7年間保存する義務が発生するため、保存や管理方法を検討しておくことが必要です。

免税事業者の場合

免税事業者の場合は、売り手と買い手では以下のように対応が異なります。

売り手側の対応

免税事業者は、特定の基準期間(一般的には2年間)の課税売上高が1,000万円を下回る事業者です。免税事業者の場合、消費税の納付義務はありませんが、インボイスの発行もできません。また、買い手からインボイスの交付を求められた際は、課税事業者となって適格請求書発行事業者に登録する必要があります。ただし、取引先である買い手が免税事業者のみであれば、インボイス発行が不要であるため、課税事業者へ変更する必要はありません。

買い手側の対応

買い手側の免税事業者は、インボイスの発行が不要であり、仕込税額控除の影響も受けないため、従来通りの対応で問題ありません。

インボイス制度に対応するためのポイント

インボイス制度に対応するためには、以下3つのポイントを押さえましょう。

- インボイスの対象とそうでないものは分けて管理する

- 新たに3つの項目を記載する必要あり

- インボイスは7年間保存しなければならない

インボイスの対象とそうでないものは分けて管理する

インボイス対象の取引および対象外の取引は、分けて管理する必要があります。免税事業者などインボイス登録事業者以外からの課税仕入は、原則として仕入税額控除が適用されません。また、インボイスの対象にならない取引もあります。そのため、請求書の作成時や販売管理・受発注システムを導入する際は、インボイスの対象になるか十分確認することが必要です。

また、インボイス制度導入後から一定期間実施される経過措置を適用する場合は、取引した商品ごとに税率を把握しなければなりません。経過措置を適用することで、免税事業者と取引しても以下の期間は規定の割合を控除できます。

▼経過措置の対象期間と控除割合

| 取引の対象期間 | 仕入税額相当額からの控除割合 |

| 2023年10月1日から3年間 | 80% |

| 2026年10月1日から3年間 | 50% |

新たに3つの項目を記載する必要あり

インボイスの要件を満たすためには、従来の区分記載請求書等に、以下の新たな3項目を追加しなければなりません。

- 登録番号

- 税抜価額または税込価額を税率ごとに区分した合計額および適用税率

- 消費税額等

また、インボイスでは消費税の端数処理ルールが統一されています。具体的には、商品ごとではなく税率ごとの合計額に対して端数処理が必要です。

インボイスは7年間保存しなければならない

発行したインボイスには、7年間の保存義務が課されます。やり取りの履歴が残るよう、保管方法について整備しておくことが必要です。なお、2022年1月に施行された改正電子帳簿保存法によって、取引先とのやり取りを電子データ上で行っていた場合は、紙ではなく電子保存することが義務化されました。電子データを紙に出力して保管することはできず、インボイスも電子データでやりとりすることになります。

今まで請求書を紙で出力していた企業は、電子データ保存に関するルールを制定したりシステムを導入したりすることが求められます。

インボイス制度には会計ソフトが便利

インボイス制度が導入されたことによって、買い手・売り手問わず、会計業務の事務手続きが複雑になるので、上記のポイントを踏まえて社内ルールを整備しなければなりません。また、社内ルールの整備に併せて、インボイス制度に対応した会計ソフトの導入をおすすめします。なぜなら、インボイス制度に対応した会計ソフトであれば、インボイスの作成に必要な情報を自動アップデートしてくれるため、業務効率化につながるからです。

以下に、インボイス制度に対応している会計ソフトの中から、個人事業主と中小企業におけるシェア率トップ3に該当している製品を紹介します。

| 会計ソフト名 | 料金(税込) | サポート体制 |

| マネーフォワードクラウド会計 |

|

|

| freee会計 |

|

|

| 弥生会計 | 【やよいの白色申告オンライン】

【やよいの青色申告オンライン】

|

|

なお、インボイス制度に対応している会計ソフトは他にも多数存在しています。会計ソフトの比較方法についてより詳しく知りたい方は、「会計ソフトを比較するポイントは?自社に最適なソフト選びのコツ【おすすめ7製品も紹介】」もご覧ください。

マネーフォワードクラウド会計

「マネーフォワードクラウド会計」は、サービス継続率99%を誇る会計ソフトです。

規模によって以下2つのプランから選べます。

- 個人事業主や副業向け:マネーフォワード クラウド確定申告

- IPO準備・中堅〜上場企業向け:マネーフォワードクラウド会計Plus

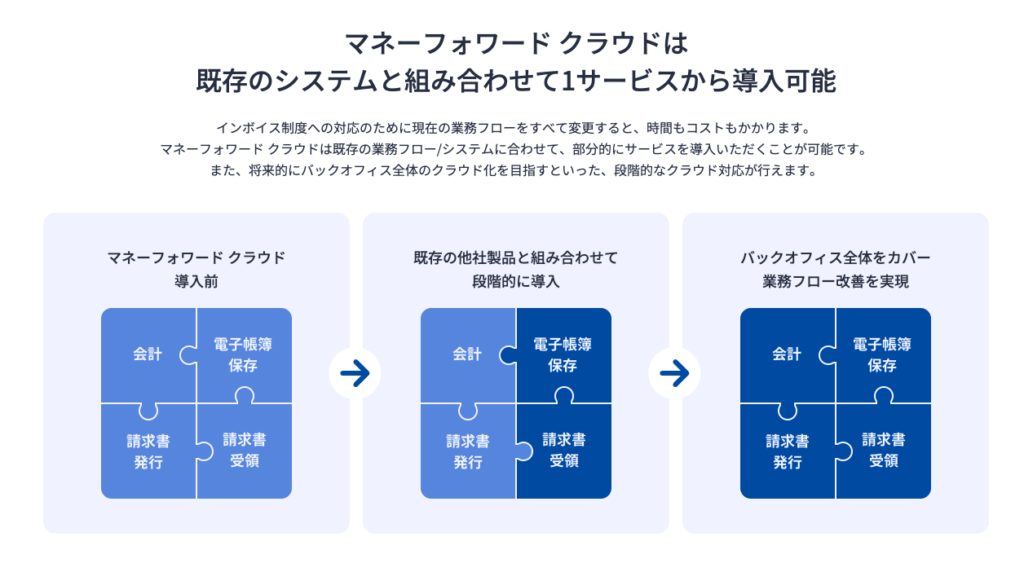

インボイス制度については、特別な手続きは不要で自動アップデートされています。また、マネーフォワードクラウド会計はシリーズ製品のひとつであるため、すでに他のシリーズ製品は導入している企業もいるかもしれません。他の製品を導入しているのであれば、すべてをインボイス対応させたいと考えるはずです。

ただ、最初からすべてのバックオフィス業務をインボイス制度に対応させると、社内の業務フローに混乱を招くリスクがあります。しかし、マネーフォワードであれば、段階的にシステムを変更してインボイス制度に対応できるため安心です。

画像引用:マネーフォワードクラウド会計公式サイト

また、銀行や金融サービスとの連携はもちろん、AIによる自動仕訳機能もあるため、会計業務における入力の手間を軽減できます。マネーフォワードクラウド会計Plusであれば、上場やグループ経営などで規模を大きくしたい企業の内部統制や監査対応面も強化可能です。

なお、料金プランは以下の通りです。

| プラン名 | 月額料金(税込) | 主な機能 |

| パーソナルミニ | 1,078円(年払いは10,560円) |

|

| パーソナル | 1,408円(年払いは12,936円) |

|

| パーソナルプラス | 年払いのみ39,336円 |

|

freee会計

「freee会計」は、クラウド会計ソフト市場でシェアNo.1を誇る製品です。

【freee会計】

以下3つのプランを提供しているため、幅広い企業で導入できます。

- 個人向け

- 20名以下の法人向け

- 21名以上の法人向け

個人向け・法人向けを問わず、インボイス制度にも対応しています。インボイス対応の機能に加え、インボイス制度への対応方法を解説している「完全ガイド」をホームページ上で公開しているので、参考にしてみてください。

他にも、銀行口座との連携や領収書の写真アップロードなどに対応しているため、企業の会計業務を幅広く自動化できます。記載内容を簡単に修正でき、使用端末の制限もないため、最初に導入する会計ソフトにもおすすめです。

画像引用:freee株式会社公式サイト

なお、個人向けの料金プランは以下の通りです。

| プラン名 | 月額料金(税込) | 主な機能 |

| スターター | 1,628円(年払いは12,936円) |

|

| スタンダード | 2,948円(年払いは26,136円) |

|

| プレミアム | 年払いのみ43,780円 |

|

freee会計については「freee会計の評判は?会計ソフトの比較に役立つ機能や料金を詳しく紹介!」でも詳しく解説しています。

弥生会計

「弥生会計」は、白色申告と青色申告それぞれに対応している会計ソフトです。

【白色申告】

- フリープラン

- ベーシックプラン

- トータルプラン

【青色申告】

- セルフプラン

- ベーシックプラン

- トータルプラン

弥生会計は、初心者向けに使いやすいデザインが施されており、日付や金額などを入力すれば簡単に帳簿付けなどを実施できます。

インボイス制度については、弥生会計が提供している請求書作成ソフト「Misoca」と合わせて対応可能です。インボイスに必要な記載内容に対応していることに加え、会計ソフトへの自動仕訳連携もあるため、記帳を効率化できます。また、やよいの青色申告とセットであればMisocaを初年度無料で利用できるため、コストを極力抑えつつインボイス対応の請求書へスムーズに移行できるはずです。

画像引用:弥生公式サイト

なお、料金プランは以下の通りです。

【白色申告】

| プラン名 | 年額料金(税込) | 主な機能 |

| フリープラン | 初年度:無料 次年度以降:無料 |

|

| ベーシックプラン | 初年度:5,060円次 年度以降:10,120円 |

|

| トータルプラン | 初年度:9,240円 次年度以降:18,480円 |

|

【青色申告】

| プラン名 | 年額料金 | 主な機能 |

| セルフプラン | 初年度:無料 次年度以降:9,680円 |

|

| ベーシックプラン | 初年度:7,590円 次年度以降:15,180円 |

|

| トータルプラン | 初年度:13,200円 次年度以降:26,400円 |

|

弥生会計の詳しい機能や評判については「弥生会計の評判は?特徴や導入に向いている人も紹介」をご覧ください。

まとめ|インボイス制度を知り、適切な対応を

インボイス制度は、買い手か売り手、または課税事業者か免税事業者かなど、自身の立場に応じて必要な対応が異なります。よって、対応するにはまずは自身が「どのグループに当てはまるのか?」を確認することが欠かせません。また、インボイス制度はすでに2023年10月から本格的に開始しているため、発行時の書式や受領したインボイスの保存方法など、なるべく早めに対応できる体制を整えて今後に備えることが大切です。

さらに、会計ソフトを新たに導入する場合は、インボイス制度対応の製品を導入するとインボイス制度にもスムーズに対応できる上に、業務効率化の観点からもおすすめです。すでに会計ソフトを使っている場合は、システム変更でインボイス制度に対応できるか確認することをおすすめします。また、会計ソフトの種類が多く、どれを選べばよいかわからない方は、まずは今回紹介した3種類から検討を始めてみてはいかがでしょうか。

なお、本サイトでご紹介している一部の会計ソフトは、アフィリエイト広告の出稿を受けています。

よくある質問

| Q1.インボイス制度の導入で何が変わる? |

| インボイス制度の導入により、以下の2つが変わります。 |

| Q2.インボイス制度に対応するためのポイントは? |

| インボイス制度に対応するためのポイントは、以下の3つです。 |

-375x197.png)